东南亚国家绿证市场概览与展望

发布时间:2025-01-27

浏览量:5373

浏览量:5373

1.1 东南亚国家可再生能源发展政策

东南亚国家在可再生能源政策方面展现出雄心勃勃的承诺和目标。许多国家设定了到2030年可再生能源发电量在其能源结构中的份额达到50%或更高的目标。马来西亚、菲律宾等根据其自身优势,重点推进光伏发电;越南则着重发展风力发电项目。各国政府制定了一系列能源政策,旨在促进清洁能源发展、提高能源效率和保障能源安全。

根据第二阶段《东盟能源合作行动计划(APAEC)》(2021-2025年)[1],东盟承诺到2025年可再生能源占一次能源供应总量的比例达到23%,占总装机容量的比例达到35%。

1.2 东南亚国家可再生能源装机量和发电量情况

东南亚国家在可再生能源装机量和发电量方面整体进程表现积极,装机容量持续增长:

1)可再生能源装机容量增长迅速:2023年东盟地区新增可再生能源装机容量达到了50吉瓦[2],其中太阳能和风能的新增装机容量合计占比近50%,分别达到16吉瓦和8吉瓦。

2)越南装机容量遥遥领先:根据全球能源监测(GEM)的数据[2],2023年越南以41吉瓦的装机容量领先,泰国和马来西亚分别以12吉瓦和9吉瓦紧随其后。

3)水电项目占新增装机项目最多:水力发电厂仍是东南亚地区占主导地位的可再生能源来源,占总装机容量的54%。

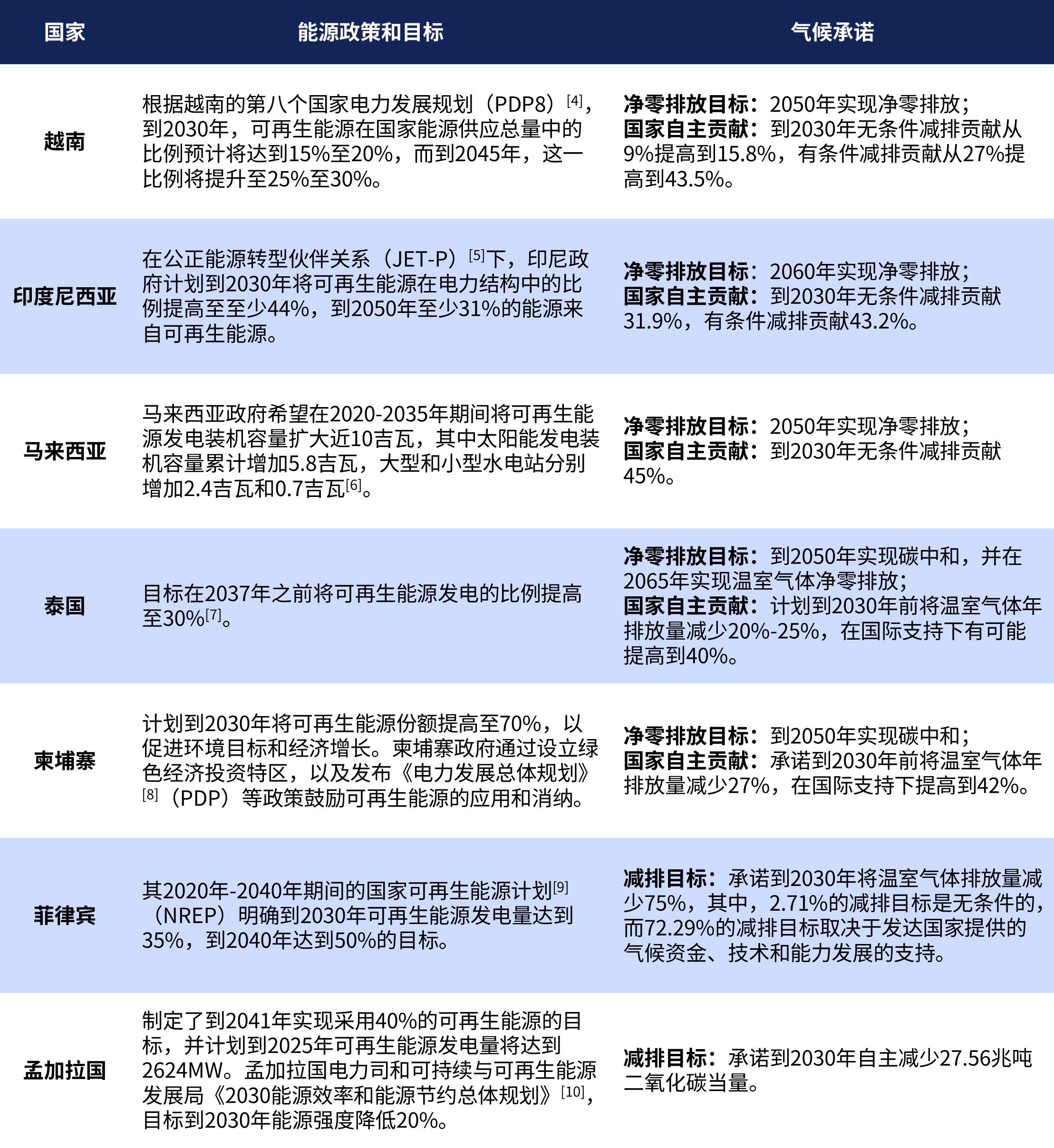

图1. 2023年东南亚地区可再生能源发电量技术类型分布[3]

东南亚国家的可再生能源发电量呈现以下几个特点:

1)水力发电为主:从能源结构来看,水力发电是东南亚地区最丰富的可再生能源,2023年东南亚国家水力发电量超200TWh。除此之外,地热能和生物质发电也是东南亚地区较为丰富的可再生能源类别,2023年发电量超70TWh,光电和风电资源相对贫瘠。

2)柬埔寨可再生能源发电占比最高:柬埔寨是主要东南亚国家中可再生能源发电量占比最高的国家,占比高达50%,其次为越南(42%)和菲律宾(26%)。

3)越南可再生能源电力发电量最高:越南的可再生发电量在东南亚地区位居第一,其次为印尼和柬埔寨。孟加拉国可再生能源发电量及其在能源使用中的比重均最低,仅为2%。

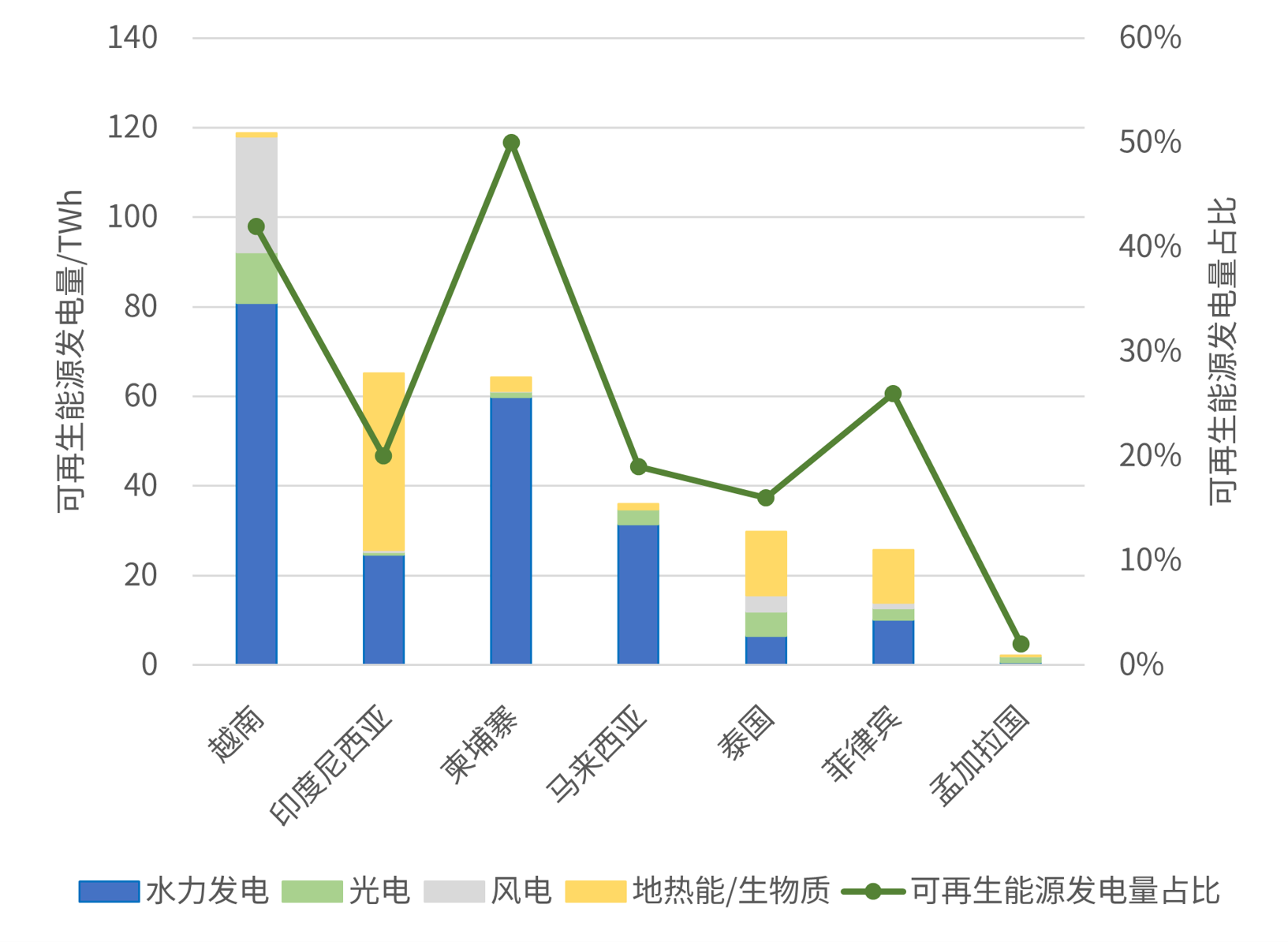

2.1 国际绿证签发量

2022-2024年,越南、马来西亚和泰国是东南亚I-REC签发的三大主力国家,其签发量远高于其他国家,为区域市场提供了大量的I-REC。尤其是越南,得益于越南的第八个国家电力发展规划(PDP8),政策端的引导极大刺激了越南可再生能源装机量和发电量的增长,其水电和光伏发电为主的能源结构在区域内占据领先地位。

在2022-2023年期间,越南的I-REC签发量显著增长[11],到2023年签发量 预计超过22TWh,占东南亚总签发量的最大份额。越南2022年新增可再生能源发电设备的装机容量较多,这是引起签发量增长的原因之一。

马来西亚和泰国的可再生能源发电装机容量持续上升,至2024年累计签发量分别达到了28TWh和22TWh。其他国家签发量虽然增长较慢,但再2023年也呈现明显增加的趋势,未来在可再生能源领域的项目开发具有较大增长潜力。

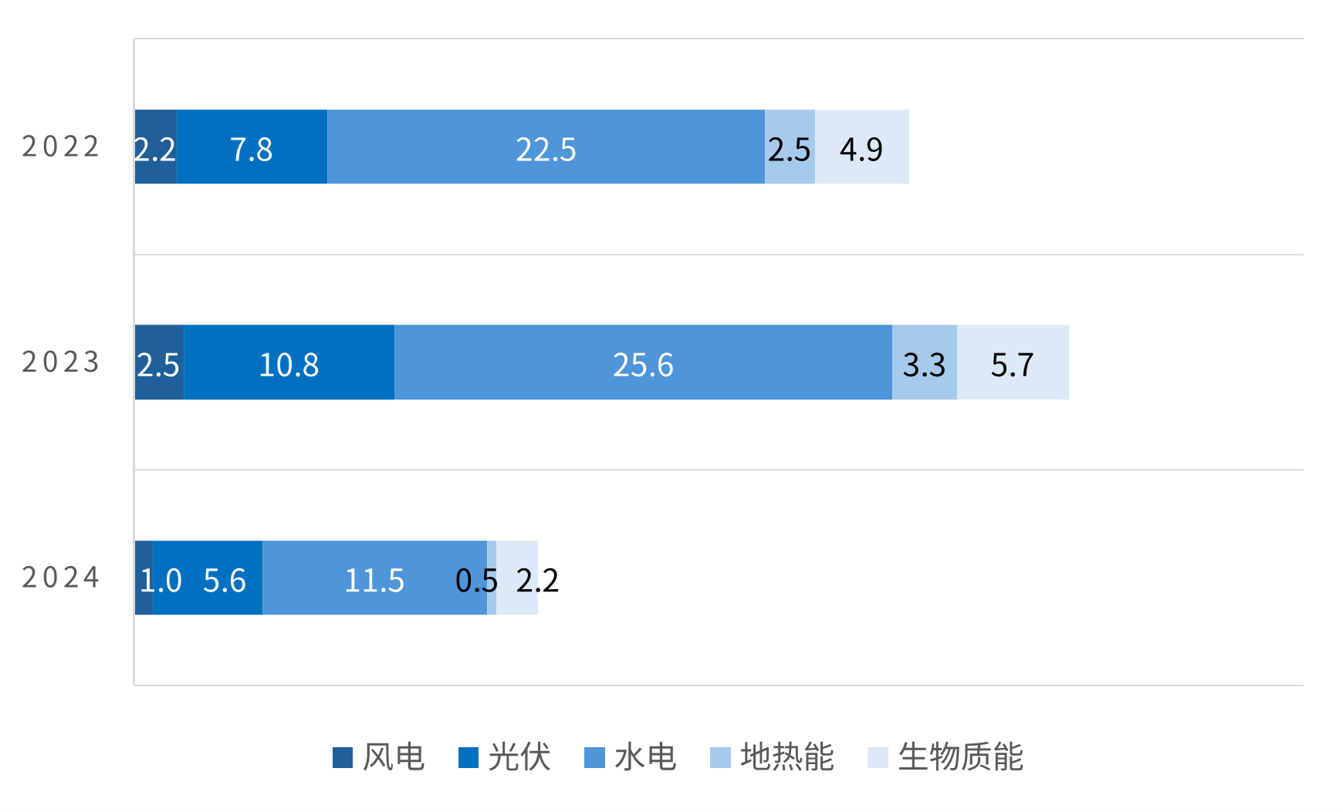

从能源结构来看,水电是东南亚地区I-REC签发的主要能源来源,截至2024年,贡献了超过60TWh的签发量[11],占绝对主导地位;光伏作为次要能源也逐渐崭露头角,2023年签发量迅速增长;风电虽然签发量相对较少,但增长潜力较大,特别是在越南,该国的风能资源开发正逐步加速;东南亚国家地热资源丰富,签发量整体呈现增长趋势;生物质能的签发量较低,其在东南亚的利用仍然有限。

图2. 东南亚国家I-REC签发量和技术类型占比[11]

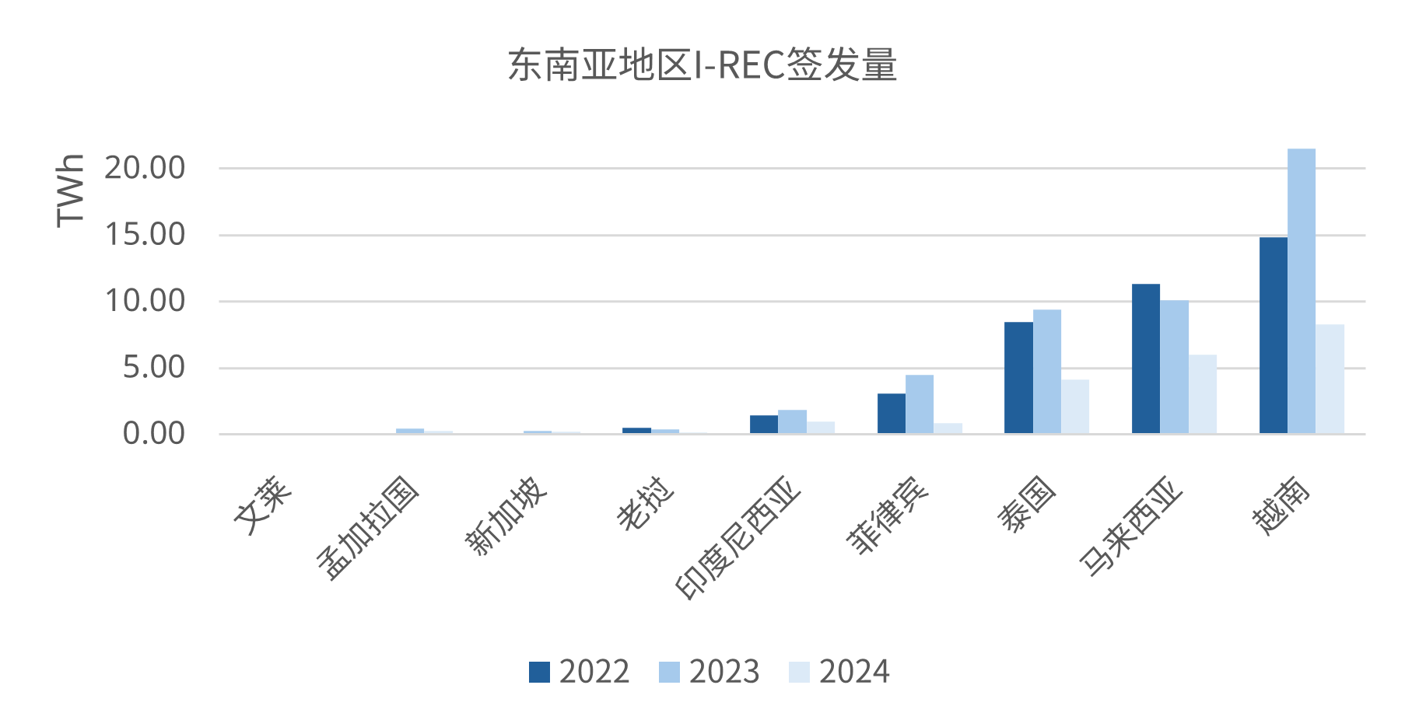

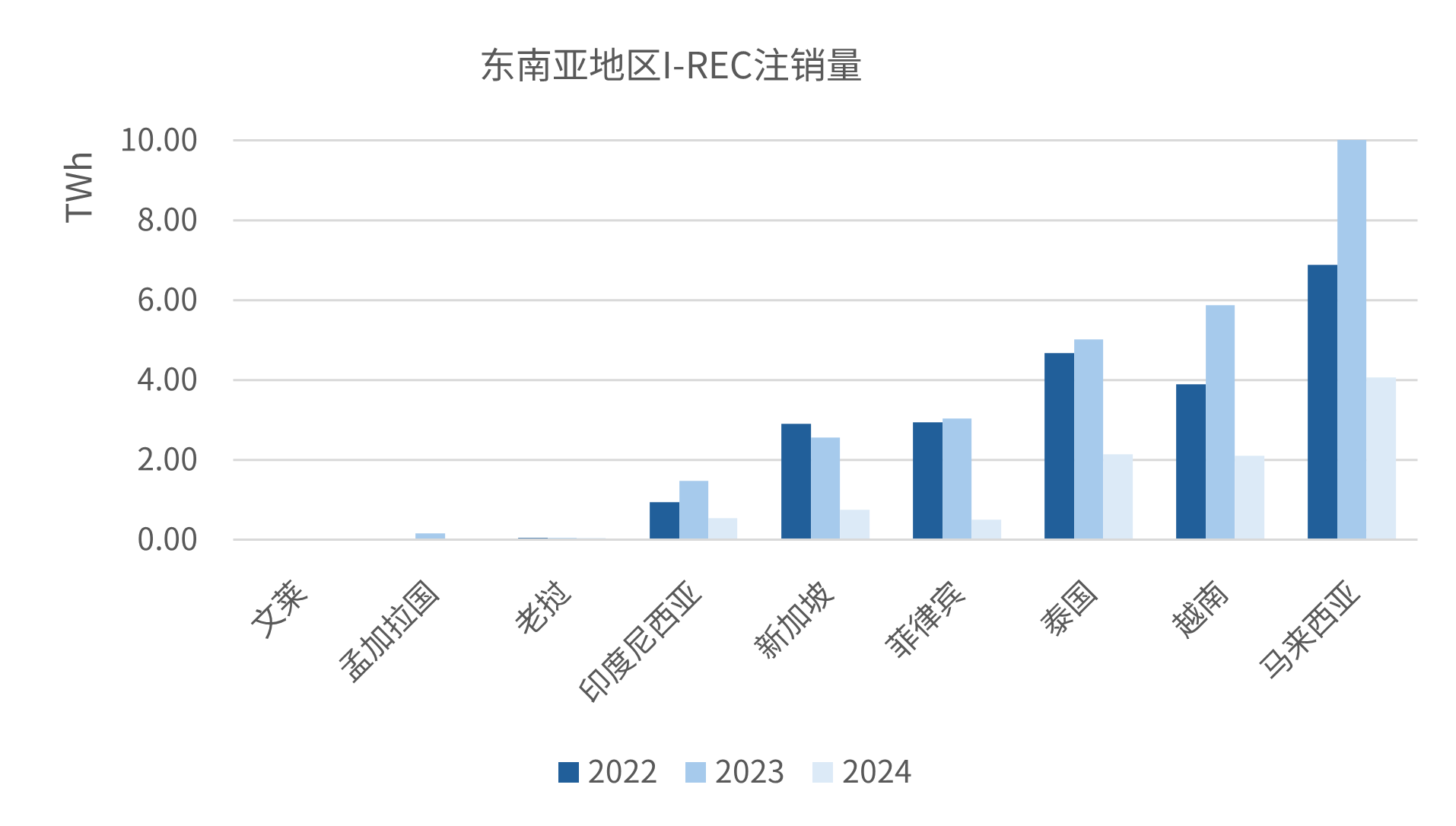

2.2 国际绿证注销量

绿证注销量和签发量呈现相似的特征,马来西亚、越南和泰国同样也是东南亚I-REC注销的三大主力国家,国内企业绿证需求较大。近乎所有的东南亚国家2023年的绿证注销量均最大,2024年绿证注销量较少可能是由于2024年签发的绿证更多被留到用于2025年用电排放的抵消(I-REC使用的21个月原则)。

总的来看,东南亚国家的绿证需求受到国家政策导向、经济发展及电网建设等多方面影响:

1)政策导向是东南亚国家绿证消纳的主要驱动因素。截至2024年,越南累计注销量接近25TWh[11],其中RE100企业的绿证使用比例不断上升,这与越南政府强有力的政策支持(如高补贴电价政策)直接相关。

尽管马来西亚在2024年的绿证项目签发量不是最多的,但其注销量位居第一,这是受马来西亚能源委员会发布的《企业可再生能源供应计划指南》的直接影响。该国通过开放电网接入,支持企业直接从可再生能源发电商采购绿电和认购绿证,从而推动能源市场的多元化和竞争。

2)一些国家资源禀赋一般,但经济社会发展基础较好,是可再生能源的“需求方”,消纳别国可再生能源电力成为主要选择。如新加坡作为东南亚区域的金融中心,吸引了大量跨国企业,但受制于土地面积和自然资源状况,供给需要通过区域合作(如购买邻国绿证)来满足持续增长的需求。

过去三年,新加坡能源局共有条件批准了九个电力进口项目,其中五个印尼的太阳能项目已取得了有条件许可证。

3)电网建设的滞后导致部分国家绿证市场需求无法充分激发。如孟加拉国,可再生能源装机容量较低,绿证市场发展仍在初期,供给和注销量均较低,但未来企业需求增长潜力较大。

菲律宾和印尼签发量虽然风电和光电资源丰富,但其并网技术受限,各岛屿间缺乏统一的电网系统,绿证市场发展面临挑战。

图3. 东南亚国家I-REC注销量[11]

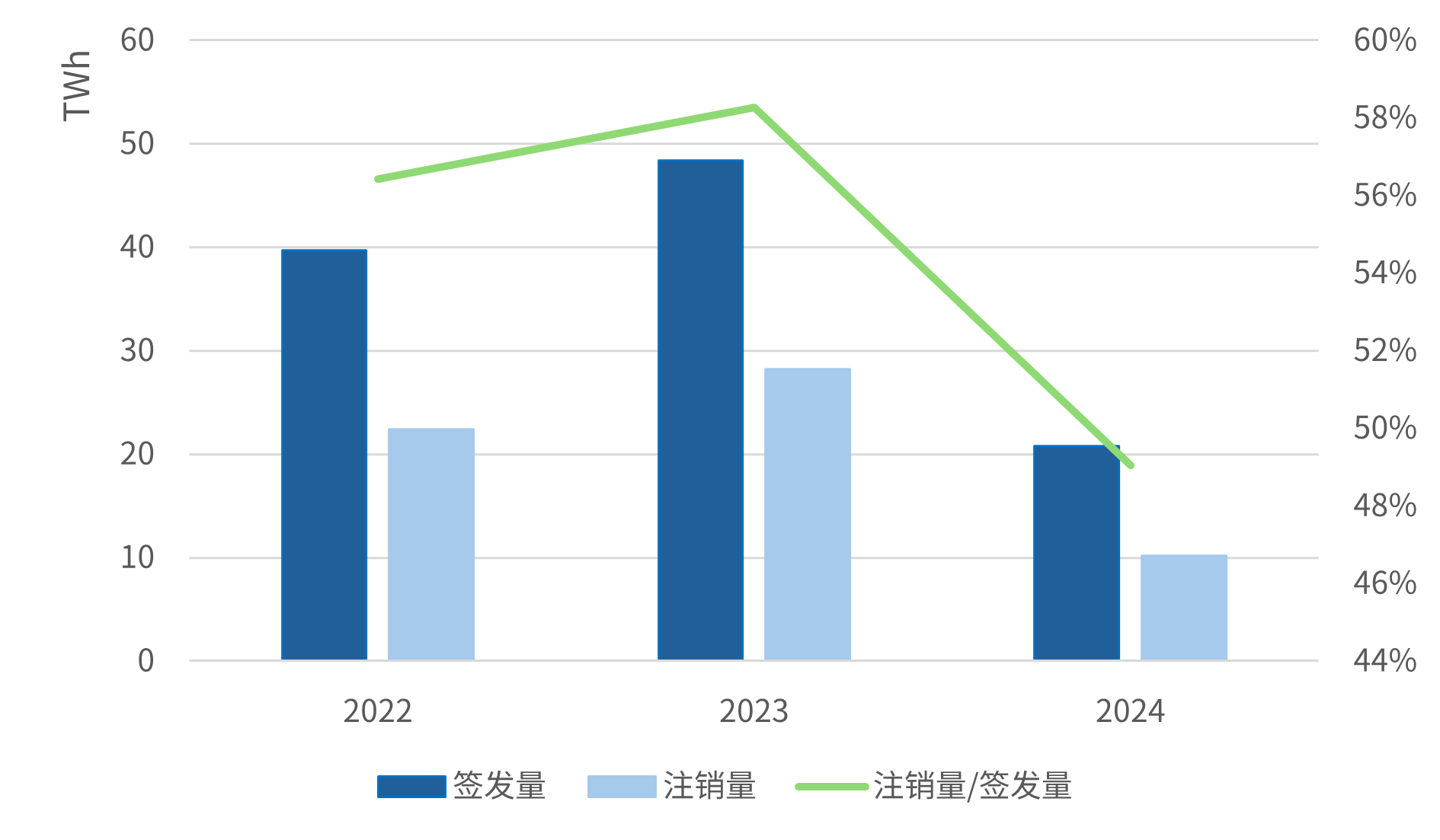

2.3 绿证市场综合分析

总的来看,2022-2023年东南亚地区的I-REC签发量明显高于注销量,这个趋势在2024年得到反转。近三年东南亚绿证市场的注销量/签发量在50%上下浮动。

在净零碳目标的驱动下,不仅仅RE100成员企业需要参与绿证市场,更多国家高耗能企业、能源生产企业以及服装、化工等进出口企业开始大量涌入东南亚绿证市场。

从RE100报告[12]的披露来看,在东南亚地区运营的RE100企业2023年用电消耗约为15 TWh,其中清洁电力占比大多在30%上下,总量约为5TWh,远低于该年绿证市场的注销量(25.5TWh)。这说明,2023年东南亚地区非RE100企业消纳绿证的比重占到了近80%。

图4. 东南亚地区I-REC签发量和注销量[11]

绿证价格受到供需关系的影响,浮动波动较大。根据公开数据,东南亚地区24年水电I-REC价格在0.5-5.8$/MWh,风电或光电价格在0.9-3.6$/MWh。

作为东南亚地区可再生能源证书的最大供应国,越南地区I-REC价格较邻国便宜近3倍,是东南亚地区最具价格竞争力的国家。而孟加拉国由于供小于求,价格较高,光电I-REC高达5.8$/MWh。

3.1 自然资源和政策双加持,绿证供给将持续增加

在可再生能源方面,由于中南半岛和马来群岛多山的地貌以及气候整体呈现高温和湿润的特征,域内国家水力资源非常丰富。地质活动比较活跃的印尼和菲律宾还拥有可观的地热资源。

而除老挝外,所有域内国家均为临海国家,这意味着潜在的海上风电项目的开发前景显著。同时地处热带的地理特征也意味着丰富的太阳能资源,而发达的农业则存在巨大的生物质能发展潜力。丰富的可再生能源为I-REC项目的开发提供了资源保障。

除此之外,各国政府也积极支持可再生能源的发展,推出高补贴电价(如越南的FIT政策)、税收优惠等政策,显著降低项目开发的成本。从2020年起,东南亚国家加速推进能源结构调整,力图减少对化石燃料的依赖。

例如,越南已将风能列为其国家电力发展的优先领域,并计划到2030年实现70%的电力供应来自可再生能源。印尼则通过“绿色工业园”计划,大力推广太阳能和地热发电。整体来看,东南亚地区I-REC市场发展潜力巨大,未来在市场深度和广度上仍有较大的提升空间。

3.2 国家产能转移推动绿证需求爆发

近几年,东南亚地区成为全球经济增速最快的区域之一,大量劳动密集型产业和新能源产业开始向东南亚地区转移,随之而来的是能耗的迅速增加。

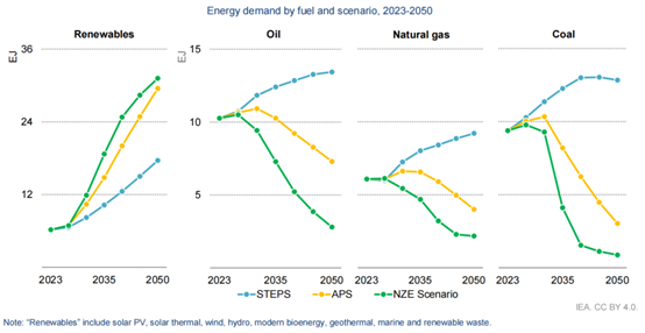

数据表明,在过去的20年中,东南亚国家电力需求年增长率高达6%。国家能源署(IEA)[2]预测东南亚地区的电力消费将以每年4%的平均增速持续直到2040年,至2035 年东南亚将占全球能源需求增长的 25%,到本世纪中叶,东南亚的能源需求或将超过欧盟。

根据东盟能源合作计划(2021-2025年),东盟将通过大规模部署可再生能源系统、提高可再生能源占比、增加可再生能源投资、探索氢和燃料电池等新能源技术,实现可再生能源到2025年在一次能源供应总量中占比为23%、可再生能源发电装机容量在装机总容量中占比为35%的目标。

东南亚十个国家中有八个制定了净零排放目标,其中一大半国家的目标年设定为2050年,国家能源转型成为关键一环。

目前,东南亚地区可再生能源占总能源结构不到五分之一,从东南亚地区能源发展目标和实际情况对比来看,可再生能源部署需求较为迫切。

根据国际能源署(IEA)数据,东南亚面临着增加能源部门总投资和增加清洁能源技术投资份额的双重挑战,预计未来东南亚新能源建设将吸引大量国内外投资,绿证市场需求端非常活跃。

图5. 东南亚地区2023-2050年能源需求预测(引自国际能源署发布的《2024 年东南亚能源展望报告》[2])

3.3 监管机制与技术障碍并存,绿证市场发展充满挑战

尽管东南亚国家在迈向可再生能源未来的道路上已取得一定进展,然而对于目前还在主要依赖化石燃料的东南亚地区,达成绿电绿证交易的能力仍参差不齐。

监管政策的复杂性是主要障碍之一。部分国家只允许通过国有公用事业垄断企业进行交易,这导致绿色能源生产商和最终用户之间的直接交易受到阻碍。

除此之外,其滞后的发电机组和电网基础设施建设也是一大难题。例如在印尼城市之外的偏远地区,电网消纳能力无法匹配目前的可再生能源供应。

为了适应太阳能和风能等可再生能源的间歇性发电特点,扩展和现代化电网需要大量投资。尽管政府已经推出了绿色债券和贷款计划来促进可再生能源项目,但高额的前期成本和风险仍然阻碍了私人投资的参与。

在气候风险不断增加的背景下,扩大清洁能源的开发和投资对东南亚地区至关重要。拥有丰富可再生能源资源的东南亚各国在水电、风能、光伏以及储能等方向的积极布局将极大刺激绿证绿电市场的发展,东南亚市场将具有巨大的潜力和机会。随着东南亚地区的经济增长、政策推动与国际资金的支持,预计其未来可再生能源市场将稳健扩张,或可成为全球能源转型的关键一环。

微信扫一扫

关注公众号